paymo、Kyash、LINE Pay、Yahoo!ウォレットなど、

最近かなりの盛り上がりをみせている個人間送金アプリ。

以前書いた記事(ここらで世界一わかりやすく「FinTechとは何か」を説明しよう。)でいうところの「お金を送る」に当たるこの領域だけれども、特にpaymoとKyashはやり方が特徴的で、日本のFinTech時代をつくっている革命感があり、大変面白い。

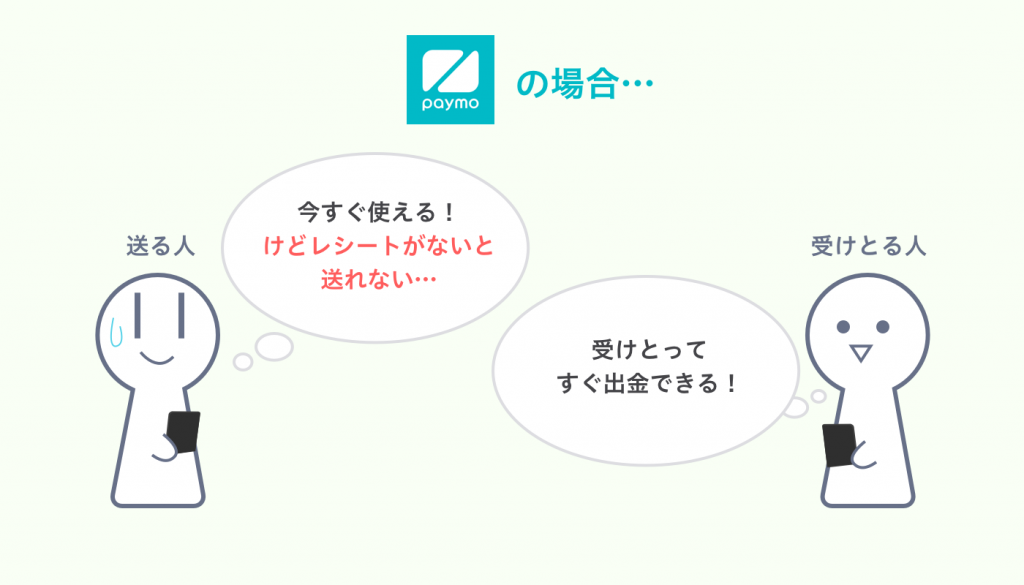

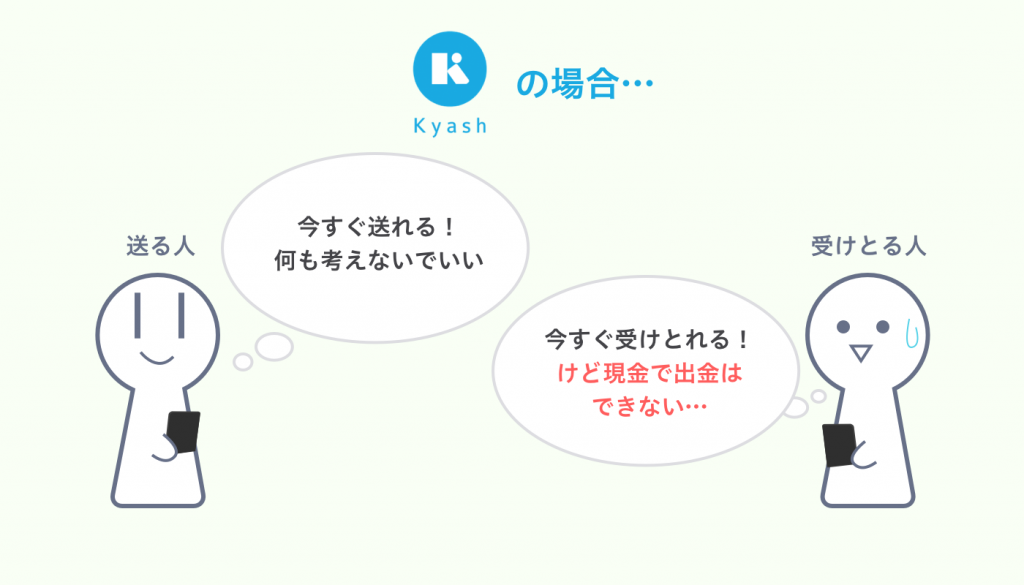

実際それらのサービスを比べてみると、個人間送金とひとくちに言っても取得している免許や法における立ち位置が全く違うので、それ故サービスの内容も同じ体験ではない。

では一体、どこがどう違って、それはなぜそうなっているのか。

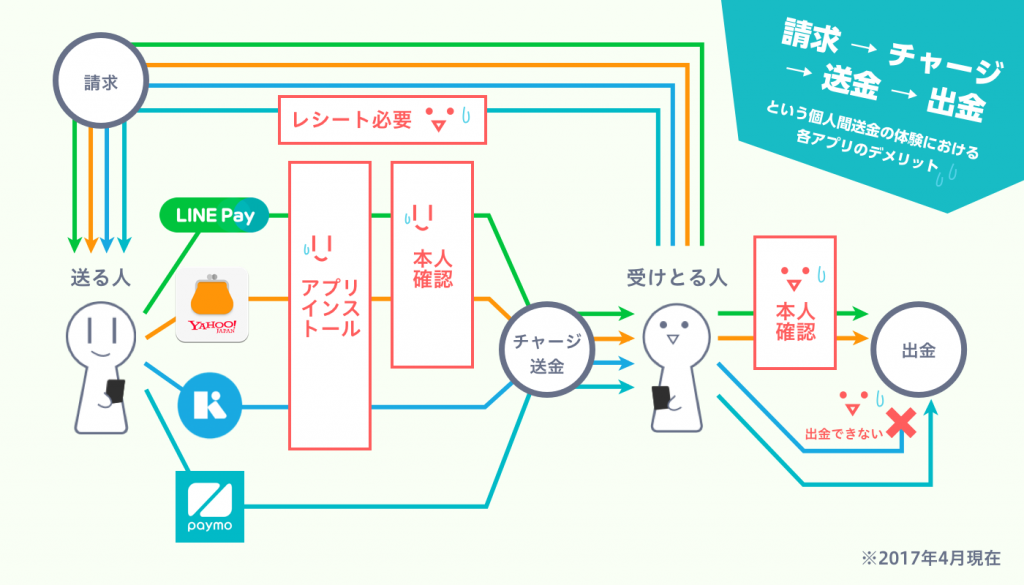

新聞やらで説明してるのはいくつか見たけれども、なんか難しい言葉やふわふわしたことばかりで意味不明だったので、天邪鬼な僕は一旦、それぞれの個人間送金アプリの体験においてデメリットだけをまとめてみた。

このざっくりとした図をみてみると、LINE PayとYahoo!ウォレットは同じデメリット・同じ体験であって、すなわち日本の主要なアプリに限れば主に3通りのユーザー体験があることになる。

軽くUIも交えながらひとつずつ紹介していきたいのだが、その前に個人間送金アプリの仕組み(どうなっているのか)やこれまでの歴史(なぜそうなっているのか)を分かっておいた方が頭に入ると思うので、ユーザー体験を軸に図解・イラストを交えながら記していく。

流し見程度にぜひ。

目次

1. 日本における個人間送金の歴史

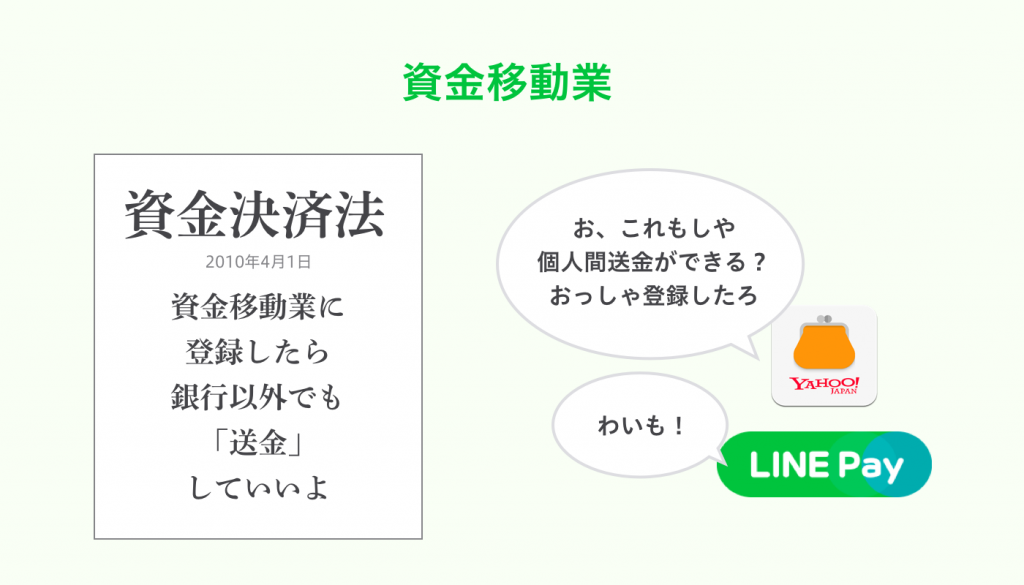

1-1. はじまりは2010年の法改正

日本において、企業が個人間送金を(現在のように)請け負うことが可能になったのは、意外にも昔の2010年。

それまで法律的に銀行以外は「送金」という行為そのものができなかったんだけれど、その年の4月1日に資金決済法ができてから、「資金移動業者」として登録されれば「送金」業務していいよ~ということになった。

これが今でいうところの LINE Pay や Yahoo!ウォレット。

さて、銀行以外でも「送金」業務が可能になり、すなわち個人間の「送金」も請け負うことができるようになったはいいけれども、「資金移動業者」のサービスは押し並べてひとつの大きな問題を抱えていた。

実は2010年の4月以前までPayPalによって可能であった個人間送金サービスも、その問題のために日本から撤退したと言えるほどである。

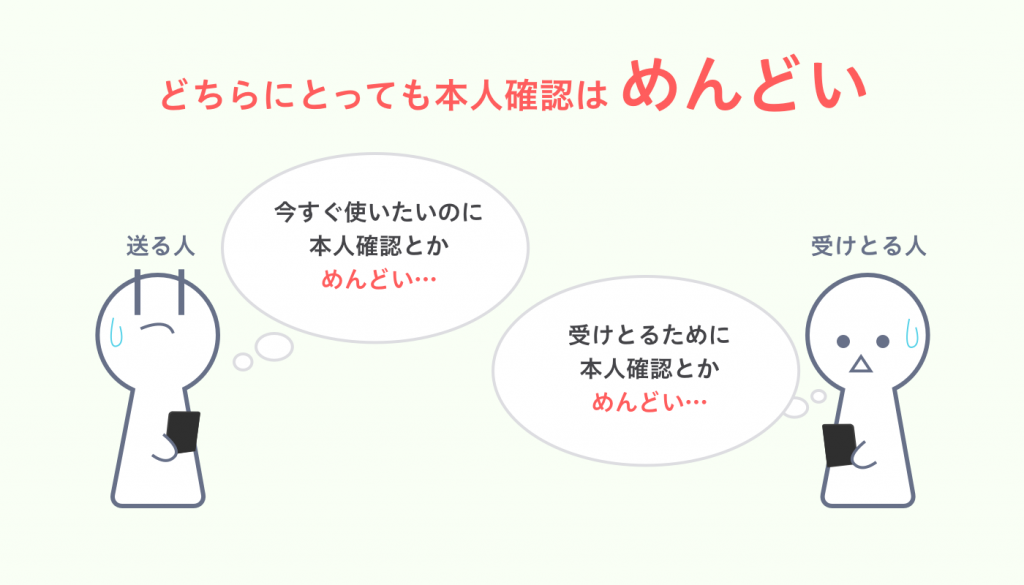

その問題とは、

利用するために本人確認が必要であること。

本人確認は、そのサービス上で銀行の口座登録をおこなったり、配送物を受け取ったりすることで完了するんだけれども、正直どこも相当めんどくさい。

たとえば銀行の口座登録は、ネットバンクのお客様番号やらパスワードやらを入力するか、もしくは銀行の通帳に記載されている最終残高を入力したりしなければならない。普通に考えて通帳なんて持ち歩かないでしょ。

配送物での確認はそれが届くときに家にいなければならないし、そもそも届くまで時間がかかる。

スマートフォンのおかげであらゆるサービスが「いつでもどこでも」前提で作られている中、この本人確認というハードルは一般のユーザーにとって極めて高い。

もっと本人確認がかんたんになるか、そもそも本人確認がなくなれば、個人間送金はもっと盛り上がるのに…。

1-2. 本人確認の死

そんな法律に縛られた日本の哀れな状況を変えるべく立ち上がったのがpaymoとKyash。

彼らは本人確認という面倒なフローをすべて取っ払い、ユーザーが思い立ったらすぐに相手に送金できる仕組みをつくったが、それは悪魔の取引で、その代償に「何か」を捨てなければならなかった。

paymoが捨てたのは「送るシーンの汎用性」

Kyashが捨てたのは「受けとる人の現金化」

では具体的に、それぞれどうやって本人確認を捨てられたのか。

答えはシンプル。

paymoもKyashも「資金移動業者」になることをやめた。

1-3. 送金ではなく支払い代行

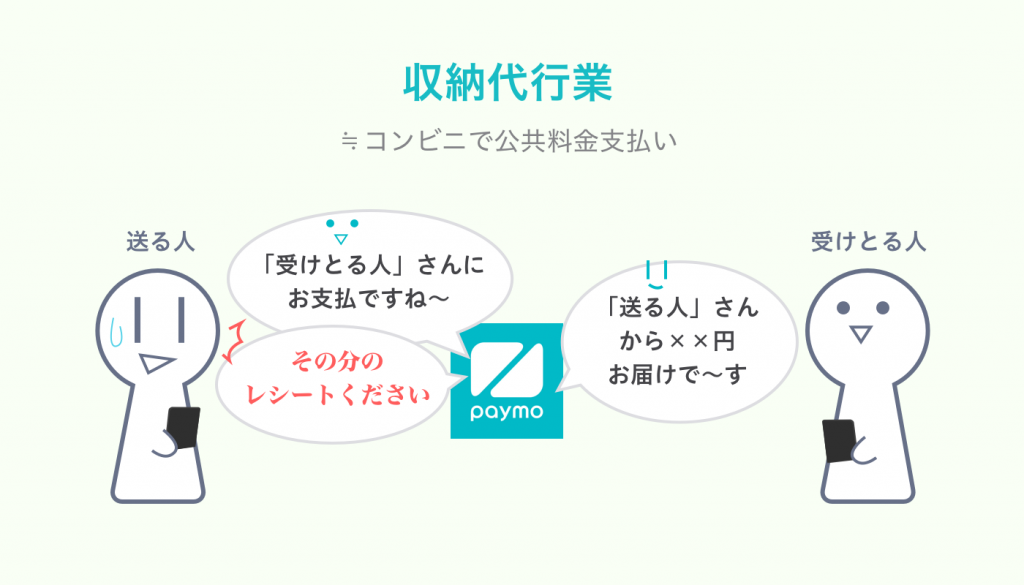

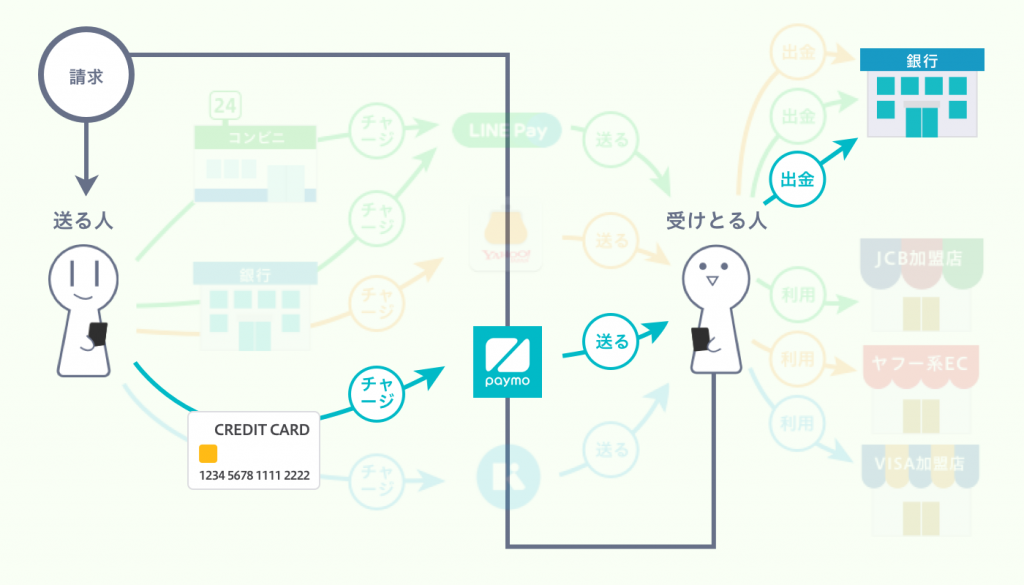

paymoは「収納代行業者」になった。

収納代行とは、お金を渡したいマンAと受けとりたいマンBがいたとしたら、Aのお金をひとまず預かって、Aの代わりにBに支払ってあげることを言う。

コンビニで公共料金が払える仕組みと全く同じだ。

資金を移動する「資金移動業者」ではなく、あくまで代わりに支払ってあげる「収納代行業者」なので、コンビニでレシートなしに水道料金を払えないのと同じく、paymoで送金する際はレシートが絶対に必要だ。

paymoはレシートに記載されている分のお会計しかできない。

これによって送金のシーンをかなり限定してしまうことは明白だ。

後述するが、paymoはあえて「割り勘アプリ」と銘打つなど、この弱点をマイナスに働かせないようなイメージブランディングをおこなっている。

1-4. 送金ではなくプレゼント

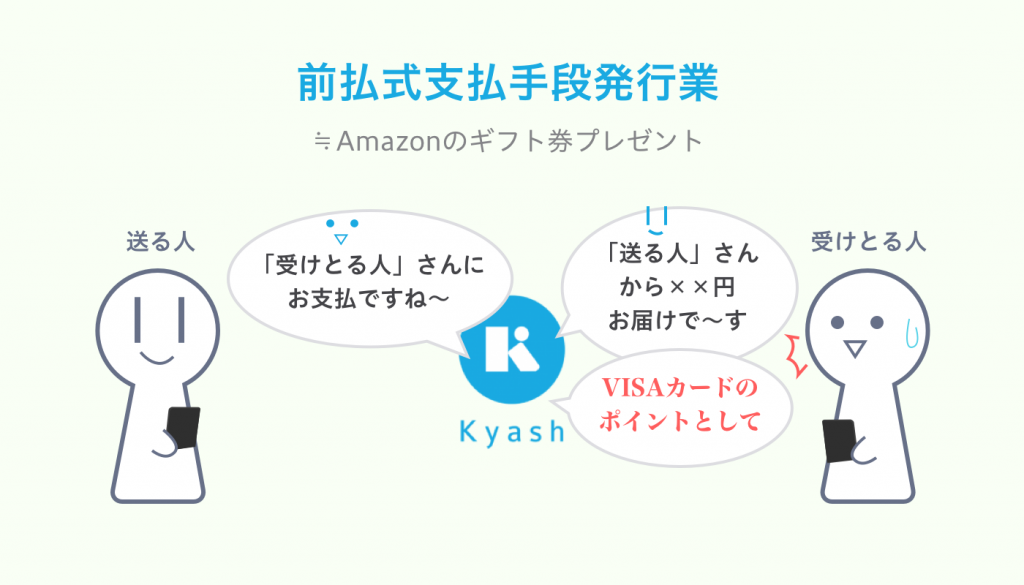

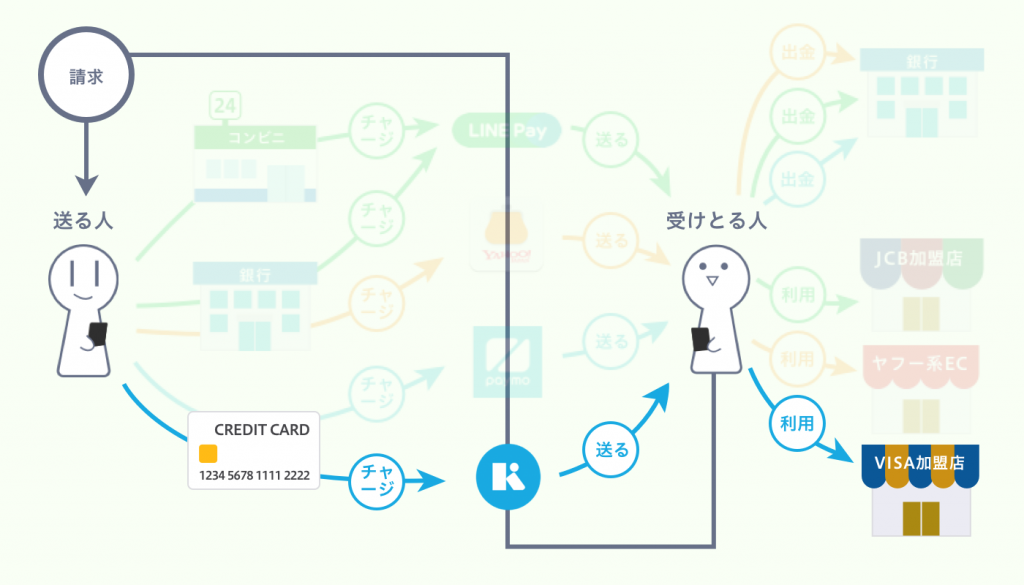

一方、Kyashは「前払式支払手段発行業者」になった。

前払式支払手段とは、字こそ漢字ばかりで恐ろしいが、かんたんに言うとプリペイドカードのこと。

Amazonのギフト券を思い浮かべてみればいいと思う。

お金を渡したいマンAのお金と同額のAmazonのギフト券を、受け取りたいマンBにプレゼントする。そんな要領で、KyashはAのお金を「VISAカードのチャージ分」としてBにプレゼント(送金)できる。

ただし、Amazonのギフト券がAmazonでしか使えないように、Kyashで受け取ったお金分はVISAの加盟店やモバイルSuicaとしてしか使えないし、Amazonポイントがどんなに貯まっていても現金化できないように、Kyashで受け取ったお金分は銀行に出金したりはできない。

よって、Kyashで送金する際は本人確認もない上にレシートも不要だが、現金として引き出すことはできないのだ。

一見「そんな限定された用途で使えるお金もらっても…」と身を引いてしまうかもしれないが、VISAの加盟店は少なくない(2017年4月現在はオンラインショップだけでしか使えないが、夏頃に加盟店の実店舗でも使えるようにするとのこと)し、モバイルSuicaはコンビニや電車で頻繁に使う人も多いことを考えれば、それほど大きなデメリットにはならないと言えるかもしれない。

ただ、多額になればなるほど間違いなくそのハードルは高くなっていくだろう。

かくしてpaymoとKyashは、法の目をかいくぐるとは言えないほど正当に、「資金移動業者」にならずとも個人間送金というユーザー体験を実現することができた。

両者ともに大きなデメリットを背負いつつも、本人確認という苛烈で強大な呪いよりはましだと考え、それぞれのやり方で送金アプリを世に広めようとしている。

2. 各サービス紹介

ではそれらを踏まえ、それぞれのサービスをUIや個人的な感想も交えながら紹介していきたいと思う。

理解促進のため、特徴を一覧にした表や簡略の体験フロー図も添えておく。

2-1. 収納代行業者「paymo」

サイト:paymo

コンビニと同じ「収納代行業者」のpaymoでは、お金を送る人はクレジットカードを登録し、受けとる人は銀行から出金する。この際に出金手数料として200円が引かれる。

そして先述の通りレシートがないと送金できない。

実際、先日レシートなしで送金(レシートの入るべき画像エリアに適当に撮影した画像をアップロード)した結果、その送金は無効となりキャンセルされてしまった。

正直そんな仕様なんだったら、アップロードする画面でもっと「ちゃんとアップロードしないと無効になります」感をだしてほしい ↓

会社としても「送金アプリ」ではなく「割り勘アプリ」としか言えない。

paymoの弱点は明らかに、送金シーンがレシートの存在するお会計のみに限られてしまうこと。

だからこのCMなのだ。

この広告(もはやコンテンツと言っていい)は公開と同時にかなりバズったものでご存知の方も多いと思うが、ただ単に楽しげな音楽にのせてpaymoのロゴがちょいちょいでてくるだけの動画ではなく、ちょっと考えてみるときちんと意図が見える。

「割り勘でレシートがあるときしか使えないじゃん、と思うかもしれないけれど、割り勘シーンって色々あるんだよ。彼氏との食事とか、女子会とか、合コンとか、パーティーとか、ほらこんなに!」

シーンが限定されるのが弱点だからこそ、その弱点を隠すために「使えるシーンがたくさんある」ことをこのプロモーション動画で強調しているのだ。

ところでpaymoは最近、アプリをインストールしていなくても支払いができるようになったが、それもひとつの大きな特徴だ。

たとえば「調整さん」よりも使い勝手のいいアプリが数多ある(あった)中で、未だにUIもかっちょいいとは言えない 調整さんがこんなにも日本でメジャーに使われているのは、どんなプラットフォーム上にいても同様の体験をWebで提供できるからであり、わざわざ今からおこなう調整のためだけにアプリを落とすなんてナンセンスだからだ。

時間もかかるし、めんどくさいし、自分のスマートフォンが汚れるし、通信だってタダじゃない。

すなわちこの「アプリなしで支払いできる」paymoの特徴は、個人間送金アプリというフィールドの勝負においてかなり強力な武器になるだろう。

ただし利用規約をよくみると、1年経過したpaymoの残高はユーザーが「放棄したもの」とみなされるらしく、出金は早めにしておいた方がよさそう。(メルカリみたいな感じ)

まだリリースしてから1年経っていないのでその被害(といったら言葉が悪いけれども…)はでていないが、いずれこの件で事件が起こりそうな雰囲気。

paymo運営のAnyPayも積極的にユーザーに不利益を与えたいなんて考えるはずないが、「収納代行業者」ならではのこの罠へ、失効直前の徹底周知等の対策は必須であろう。

2-2. 前払式支払手段発行業者「Kyash」

サイト:Kyash

Kyashではpaymoと同様に、お金を送る人がクレジットカードを登録する。

先述したように「前払式支払手段(≒ポイント)」を発行している業者という立ち位置なので、お金を受けとった人は現金での出金ができず、VISA加盟店での決済かモバイルSuicaとしてのみ使用することができる。

現金の代わりにKyashポイントがプレゼントされたと考えると分かりやすい。(いやKyashポイントって現金のキャッシュと名前かぶって逆にややこしいか…)

個人的にも日本でキャッシュレス化が早く進んでほしいと思っているので、このように現金でおろす前提ではなくバーチャルな何かでやりくりさせる仕組みは、大局観でみると悪くはない選択のように思う。

次に出面の話をすると、UIがキレイというか丁寧で、デザイナーがいるなぁという印象。

金額入力の画面でお会計の計算ができたり、

インタラクションもマテリアルデザインを意識していたり、細かい親切がよい。

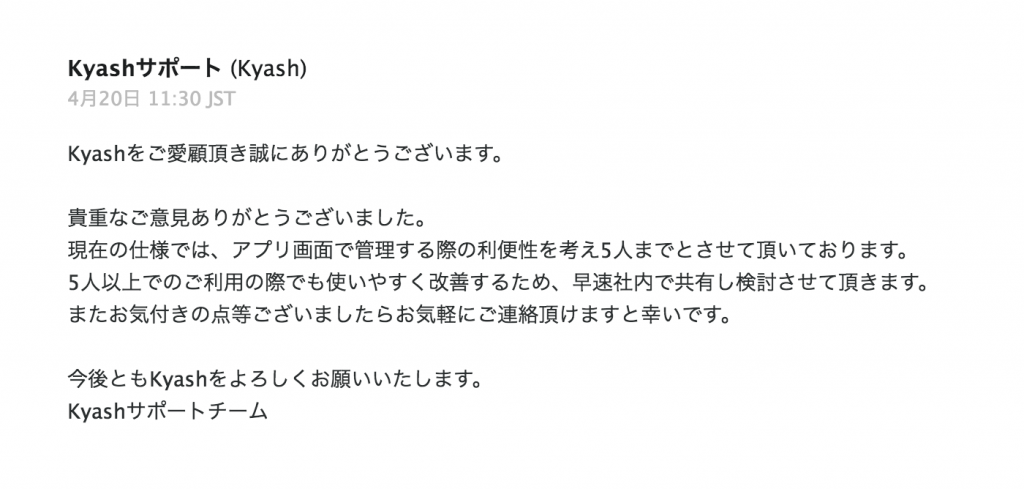

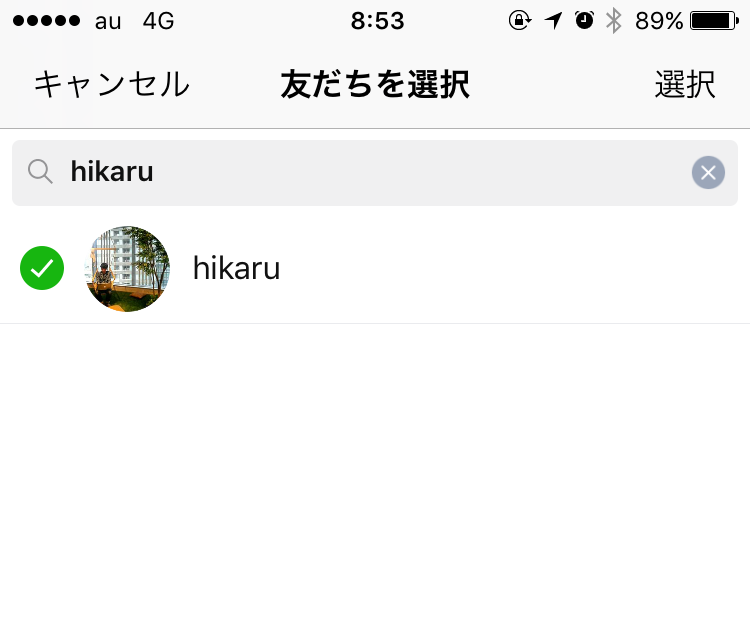

ただ、一度に5人までしか送金や請求ができない点は、どうにかならないかと思う。

何度かに分ければいい話だが、これでは大人数での割り勘などのときに不便だろう。

法律的の問題があるのかと思って実際にお問い合わせして聞いてみたが、利便性を考えた結果とのことだった。

(ぜひ検討してほしい)

また、支払いもアプリをインストールしないとできないという点で、paymoに遅れをとっているという見方もできる。

まだ出たばかりで使い倒せていないので、気づいたことがあればまた マストドンでトゥート! ツイッターでつぶやきます。

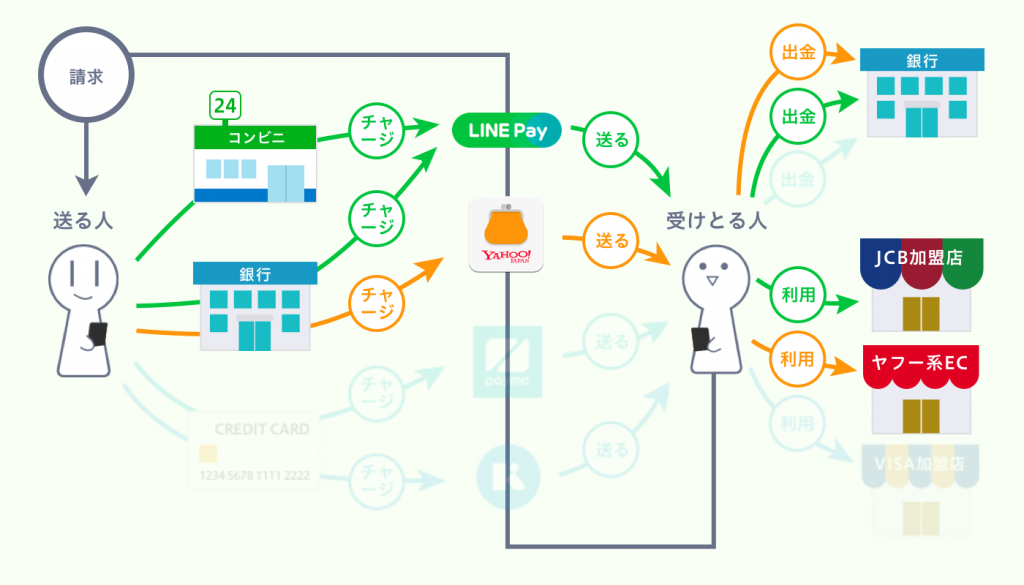

2-3. 資金移動業者「LINE Pay」「Yahoo!ウォレット」

サイト:LINE Pay、割り勘・送金 – Yahoo!ウォレット

正当な「資金移動業者」である両者は、本人確認というめんどくさい作業こそ必要であれ、それを済ませてしまえばpaymoやKyashの抱えるようなデメリットは何もない……といったら嘘になる。

チャージも銀行の残高から直接できるし、もちろんレシートなんてなくても送金できるし、受けとったお金も銀行から出金できるし、それ以外のポイントとしても使える。

ただし、送金相手が限定されてしまうのだ。

2017年4月現在、LINE PayはLINEの友人だけだ(そりゃそうだろうけど)。

表では「誰でも」としているがYahoo!ウォレットも、画面上の選択肢としてはLINEかFacebookかアドレス帳の友達だけである。

その場でQRコードを読み取ってもらう等の選択もあるが、正直機能するとは思えない。それなら現金で渡した方がはやい場面の方が多いだろう。

たしかにLINEとFacebookをおさえていたらほとんどの知り合いとはつながるとは思うし、がんばればURLを共有することで実質誰にでも送金はできるのだが、スケールするには仕組みの改変が必要なように思う。

また、出金手数料に関してもLINE Payはpaymoと同じく1回あたり200円だが、Yahoo!ウォレットは2.16%としており、1万円以上の出金の際は他と比べてやや高い。

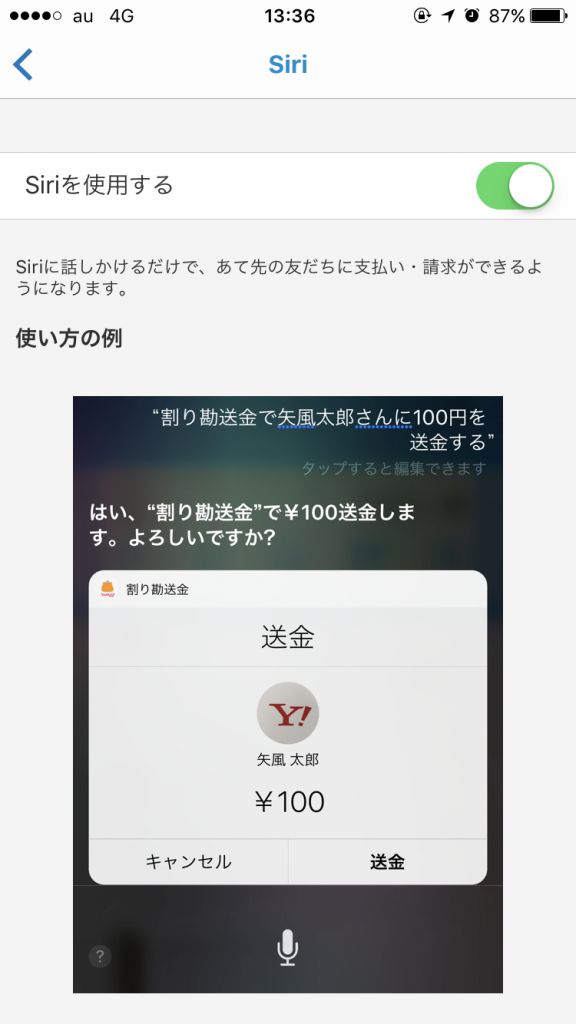

ただYahoo!ウォレットでひとつ面白いと思ったのが、Siriから送金できるような機能。

絶対使わないし、この機能実際に使った人の数2ケタ前半やろとも思うが、こういう新しい技術をとりいれていく姿勢は純粋に開発者として尊敬する。

Yahoo!ウォレットは2月にリニューアルしていて、UIも非常にシンプルでキレイなので応援したい。でも「さっと割り勘 すぐ送金 from Yahoo!ウォレット」というアプリ名は終わってると思う。

@担当者

つ ダウンロード数を10倍にした最強ASOテクニック!App Store攻略のための「タイトル」「キーワード」etc…の作り方

3. 個人間送金のこれから

部分部分で簡略化してしまっているが、ある程度日本における個人間送金の現在が記せただろうか。

Facebookメッセンジャーで送金できるようになったり、Gmailから送金できるようになったり、海外でも個人間送金はいまだに革命の波動を感じる。

王者であるVenmoやWeChatも、うかうかしてはいられないはずだ。

同じく日本でも、ベンチャーが「レガシーな銀行じゃできないことをやってやるぜ!」と息巻いている現在のまま進んでいくとは限らない。FinTechはブームとしてはIT企業が主人公だが、特に日本において銀行の力、そして現金の力はあまりにも強大である。

そもそもFinTechは単なるディスラプト目的の革命ではない。

政府、国会、銀行と敵対ではなく「連携」しなければ、日本の金融を変えるなど到底無理な話だ。

多くの企業(僕たち FOLIO も同様)がキャッシュレス化を進めていきたい中で、個人間送金に関わる各企業はもはやひとつの企業の成功・不成功なんかに囚われていてはならず、FinTech業界を盛り上げるなんてもんでもなく、日本という国が世界の中でどのように台頭・進化していくか、その一翼を担っているのだという自負と気概が必要であり、今回紹介したサービスにも(釈迦に説法だが)ぜひともその覚悟を持って、今後も僕たちに日本の未来を見せてほしい。